| Atik Dışı Varlıkların Satışından Oluşacak Zararın Gelir Tablosunda Yaratacağı Etkiler Ve Öneriler |

|

|

|

| 29 Mayıs 2024 | |

|

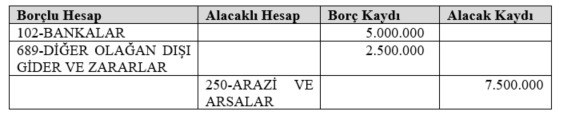

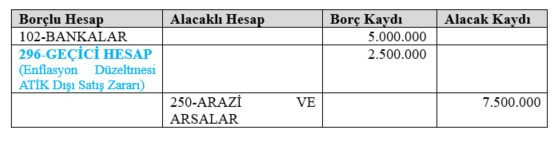

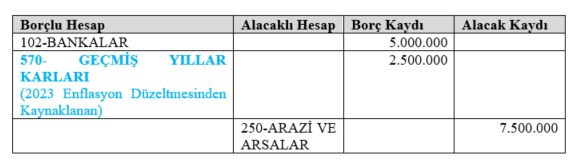

Kıymetli okurlarım, yoğun geçen kurumlar vergisi ve geçici vergi beyannamesi sonrasında muhasebe meslek camiası olarak nispeten daha az yoğun bir döneme girdiğimizi söyleyebiliriz. Siz değerli okurların, bu yoğun günlerde yazılarımızı yakinen takip edip, saha uygulamaları konusundaki geri dönüşleriniz ve sahada ortaya çıkan yeni soru ve sorularınızı bizlerle paylaşmanız bizler açısından da son derece kıymetli. İlginize öncelikle teşekkürlerimi sunarım. Bugün sizlerle kritiğini yapacağımız konu yine ENFLASYON DÜZELTMESİ uygulaması ile ilgili bir konu… Önümüzdeki birkaç ay daha bu uygulama ile ilgili soru ve belirsizliklerin oluşacağını ve tereddütlerin yaşanabileceğini şimdiden görüyoruz. Bu konuda acizane görüşlerimizi sizlerle paylaşmakla birlikte, vergi mevzuatı ile ilgili tereddüt edilen hususlarda Gelir İdaresi Başkanlığından özelge (mukteza) talep ederek görüş almak ve buna göre ilerlemek bizce en doğru yol. İdarenin görüşüne göre hareket edildiğinde, cezai sorumluluklarınız olmayacağından önerimiz; mutlaka tereddüt edilen durumlar için bağlı olunan Vergi Dairesi Başkanlığı veya Defterdarlıklar aracılığıyla Özelge Talebinde bulunularak ilerlenmesi şeklinde. Gelelim bugünkü konumuza… Amortismana tabi iktisadi kıymetler dışında kalan enflasyon düzeltmesine 2023 yılı sonunda tabi tutulan varlık unsurları (stoklar, boş arazi ve arsalar, iştirakler, bağlı menkul kıymetler, bağlı ortaklıklar gibi vergi mevzuatı uyarınca amortismana tabi olmayan varlık unsurları) 2024 yılı içinde veya devamında satışa konu etmemiz halinde, ortaya çıkacak SATIŞ ZARARI’nın (enflasyon düzeltmesi sonrası oluşan maliyet bedelinin altında satış yapılması halinde) 2023 yılı sonunda yapılan enflasyon düzeltmesinden kaynaklanan tutarının kanunen kabul edilmeyecek bir zarar olarak dikkate alınması sürecinde, mali kar veya zarar değişmemekle birlikte, mali tablolardan özellikle gelir tablosunda oluşacak ZARAR tutarının işletmelerimizin krediye ulaşma noktasında yaratacağı sorunlar üzerine bugün kritiklerimizi yapacağız. Konuyu yakinen takip edenler bilirler; stoklar gibi amortismana tabi olmayan varlık unsurları 2023 yılı sonu bilançolarının enflasyon düzeltmesine tabi tutulması sürecinde maliyet güncellemesine tabi tutuldular. Örneğin; kayıtlarda 1.000.000 TL olarak görünen boş arsamız düzeltme sonrasında maliyeti 7.500.000 TL ye çıkmış (6.500.000 TL enflasyon fark hesabı olarak oluşmuştur) ve bu arsayı işletmemiz nakit ihtiyacı nedeniyle 2024 yılının Nisan ayında 5.000.000 TL ye satmak zorunda kalarak bu işlemden 2.500.000 TL zarar etmiştir. Bu işlemin muhasebe kaydı (KDV ihmal edilerek) aşağıda şekilde yapılmaktadır: İşletmemizin enflasyon düzeltmesi öncesinde; 3.000.000 TL olan 570-Geçmiş Yıllar Karları hesabı enflasyon düzeltmesi sonrasında; 6.000.000 TL ye ulaşmıştır. Enflasyon düzeltmesine ilişkin mevcut mevzuat düzenlemelerimize göre; satış zararı olarak oluşan 2.500.000 TL, işletmenin 2023 yılı sonunda yapılan enflasyon düzeltmesi nedeniyle oluşan bir zarar tutarı olduğundan, bu tutarın mali karın tespitinde Kanunen Kabul Edilmeyen Gider olarak gelir veya kurumlar vergisi beyannamelerinde kazanca ilave edilmesi gerekmektedir. Beyannamede yapılacak bu ilave beyan ile işletmenin satış zararı tutarı mali karın tespitinde dikkate alınmamış olacak ve vergi matrahı açısından da azaltıcı bir etkisi kalmayacaktır. Ancak, mevcut bu kayıt unsurlarına baktığımızda Gelir Tablomuzda 689-DİĞER OLAĞAN DIŞI GİDER VE ZARARLAR kalemi olarak 2.500.000 TL zarar tutarı yer alacak ve işletmenin ticari faaliyet sonucunun zararla neticelenmesine veya ticari karının bu tutarda daha az oluşmasına yol açacaktır. İşte bu noktada, bir bankadan kredi çekmeye çalışacak işletmemizin önünde bu zarar kalemi maalesef olumsuz bir değerlendirme kriteri olarak dikkate alınacak ve büyük olasılıkla işletmemiz talep ettiği krediyi de alamayacaktır. İşletmemizin mali müşaviri bu durumun enflasyon düzeltmesi sonrasında ortaya çıkan yeni bir unsur olduğunu ve vergi matrahına bu zarar tutarını ilave ederek, zarar tutarından mali anlamda yararlanılmadığını ortaya koysa dahi, kredi mali analistine kendini anlatamamakta ve olan işletmemizin kredi talebine olmaktadır. Kanaatimizce pek çok işletmede bu durumla karşılaşılabileceğini tahmin ediyoruz. Vergisel etkisi beyannameler üzerinde giderilmekle birlikte, mali tablo olan Gelir Tablosunda oluşacak etkisini ortadan kaldırmak adına önerilerimizi paylaşmak isterim. ÖNERİ: Zarar Tutarının Zarar Hesabı yerine Bilançonun Aktifinde Geçici Bir Hesaba Kaydı için Mevzuat Değişikliği Önerisi: Önerilen bu kayıtla, işletmelerin ticari kazancın tespitinde yararlanmayacakları satış zararı aktifte geçici bir bilanço hesabında takip edilme imkânı verilmiş olacak ve böylece işletmenin Gelir Tablosu enflasyon düzeltmesi işlemi nedeniyle olumsuz etkilenmeyecek ve kredibilite koşullarını sağlamasına önemli katkı sağlayacaktır. “Buna benzer kayıt işlemlerine vergi uygulamalarında daha önce rastladık” şeklindeki cümlenizi duyar gibiyim. Evet. Değerli okurlar, özellikle yapılandırma kanunlarında bunu gördük. En son geçen yıl yayınlanan 7440 sayılı Kanun ile ilgili Genel Tebliğde buna benzer duruma rastlıyoruz. İlgili Genel Tebliğe https://www.gib.gov.tr/sites/default/files/fileadmin/user_upload/Tebligler/7440/7440_gtebligi_serino_1.pdf?id=2 bu linkten erişebilirsiniz. Bu Genel Tebliğin 172. sayfasından itibaren başlayan “C- KAYITLARDA YER ALDIĞI HÂLDE İŞLETMEDE MEVCUT OLMAYAN KASA MEVCUDU VE ORTAKLARDAN ALACAKLARIN BEYANI” başlıklı bölümde; Bilanço esasına göre defter tutan kurumlar vergisi mükellefleri, 31/12/2022 tarihi itibarıyla düzenlenen bilançolarında görülmekle birlikte işletmelerinde bulunmayan; -Kasa mevcutlarını, -İşletmenin esas faaliyet konusu dışındaki işlemleri dolayısıyla (ödünç verme ve benzer nedenlerle ortaya çıkan) ortaklarından alacaklı bulunduğu tutarlar ile ortaklara borçlu bulunduğu tutarlar arasındaki net alacak tutarlarını, -Bunlarla ilgili diğer hesaplarda yer alan işlemlerini 31 Mayıs 2023 tarihine (bu tarih dâhil) kadar vergi dairelerine beyan etmek suretiyle kayıtlarını düzeltebilecekleri, belirtilmiş ve konuya ilişkin örneklere detaylı olarak yer verilmiştir. Örnek 8’in en sonunda (sf.176) aşağıdaki paragrafa yer verilmiştir: “Bu madde kapsamında beyan edilen kasa mevcutları ve ortaklardan net alacak tutarları ile bunlarla ilgili diğer hesaplarda yer alan işlemlerin, dileyen mükelleflerce “689. Diğer Olağandışı Gider ve Zararlar” hesabı yerine bilançonun aktifinde herhangi geçici bir hesapta izlenmesi mümkündür. Söz konusu geçici hesapta izlenen tutarın herhangi bir şekilde kurum kazancının tespitinde gider olarak dikkate alınamayacağı tabiidir.” Örnek 9’un içinde (sf.177) aşağıdaki paragrafa yer verilmiştir: “Anılan mükellef, söz konusu tutarı beyan etmesi hâlinde beyan edilen tutar üzerinden hesaplanan vergiyi beyanname verme süresinde ödeyecektir. Öte yandan, (Y) Limited Şirketinin 31/12/2022 tarihli bilançosundaki "231. Ortaklardan Alacaklar" hesabında görülen tutarın 400.000 TL’lik kısmı dönemsellik ilkesi uyarınca "131. Ortaklardan Alacaklar" hesabına aktarılmıştır. Mükellef, bu beyanıyla ilgili muhasebe kayıtlarını yaparken düzeltmeden kaynaklanan işlemler nedeniyle “689. Diğer Olağandışı Gider ve Zararlar” hesabı yerine bilançonun aktifinde bir geçici hesap oluşturma tercihinde bulunmuştur.” Yapılan bu düzenlemeler, vergi idaremizin geçmişteki tecrübeleri ile benzer bir durum için, yetkisini kullanarak sağladığı çözümü de göstermektedir. Buna benzer bir çözüme Enflasyon Düzeltmesi kapsamında da ihtiyaç olduğu gözüküyor. Kanaatimizce Yapılandırma Kanunu ile ilgili Genel Tebliğde yer verilen isteğe bağlı olarak 689 hesap yerine 296 hesabın kullanılması imkânının benzerinin; 2023 dönem sonu bilançolarının Enflasyon Düzeltmesine tabi tutulmasından kaynaklanan maliyet artışları ile sınırlı olmak koşuluyla amortismana tabi olmayan varlık kalemlerinin 2024 ve devamında satışı nedeniyle oluşan/oluşacak satış zararları bakımından da dileyen mükelleflerce 689 hesap yerine bilançonun aktifinde bir geçici hesapta izlenebilmesine imkan verilmesi gerektiğini ve bu suretle aktif geçici bir bilanço hesabında zararlarını takip eden işletmelerin ilgili dönem gelir veya kurumlar vergisi beyannamelerinde bu tutarları Kanunen Kabul Edilmeyen Gider olarak dikkate almalarına gerek bulunmadığı (zira 296 hesaba yapılacak kayıt sonucunda ticari karın tespitinde zarar olarak dikkate alınmamış olacaktır) yönünde bir idari düzenlemenin yapılmasının yararlı olacağı değerlendirilmektedir. İlgili idari düzenleme yapılması koşuluyla bu önerimiz altında belirtilen muhasebe kaydı yapılabilir hale gelecektir. ÖNERİ: ATİK Dışı Satış Zararı Tutarının Vergisel Yükümlülüğüne Katlanılarak 2023 Sonu Bilançonun Düzeltilmesi ile Ortaya Çıkan Geçmiş Yıllar Karları Hesabına Mahsup Edilmesi Önerisi: İşletmemizin enflasyon düzeltmesi sonrasında oluşan 570-Geçmiş Yıllar Karları hesabında 6.000.000 TL bulunmaktadır. İşletmemiz arsasını satması nedeniyle oluşan 2.500.000 TL lik zarar tutarını 689-Diğer Olağan Dışı Gider ve Zararlar hesabı yerine 570-Geçmiş Yıllar Karları hesabından mahsup etmek istemesi halinde aşağıdaki şekilde muhasebe kaydı yapılmış olacaktır: Bu yapılan muhasebe kaydının anlamı, işletmemiz ATİK dışı satış zararı tutarını geçmiş yıllar karlarını azaltarak karşılamıştır. Bu kaydın vergisel sonuçlarını değerlendirmek bakımından; şu soruya cevap vermek gerekir? 2023 yılı Enflasyon Düzeltmesi sonucu oluşan Geçmiş Yıllar Karları hesabının 689 hesaba mahsup edilmesi veya bu hesap yerine kullanılması halinde Kurumlar Vergisi ve Kar Dağıtımına bağlı stopaj vergilemesi olacak mıdır? Cevap için; Enflasyon Düzeltmesine ilişkin usul ve esasların düzenlendiği 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğindeki açıklamalara bakmamız gerektiğini düşünüyorum. Keza buna ilişkin özel açıklamalar var. 555 Sıra No.lu Vergi Usul Kanunu Genel Tebliğinin “Geçmiş yıl kârlarında vergilendirme MADDE 55- (1) Tebliğin üçüncü bölümüne göre 2023 yılı hesap dönemine ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıllar kârları hesabında takip edilen; 2023 yılı enflasyon düzeltmesinden kaynaklanan geçmiş yıl kârının herhangi bir suretle başka bir hesaba nakledilmesi veya işletmeden çekilmesi durumunda, nakledilen veya çekilen tutar bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulacaktır. Ayrıca işletmeden çekilen değerler, elde edenlerin hukuki statüsüne göre kâr payı stopajına tabi tutulacak ve kâr paylarının vergilendirilmesine ilişkin hükümler doğrultusunda vergilendirilecektir. (2) Bu Tebliğin üçüncü bölümü kapsamında 2023 yılı hesap dönemine ait bilançonun düzeltilmesi sonucu oluşan geçmiş yıl kârının kurumlar vergisi mükelleflerince sermayeye ilave edilmesi mümkün olup, bu işlem kâr dağıtımı sayılmayacaktır. (3) Tebliğin üçüncü bölümüne göre 2023 yılı hesap dönemine ait bilançonun düzeltilmesi sonucu oluşan 2023 yılı geçmiş yıllar kârları hesabında takip edilen; düzeltme öncesi geçmiş yıl ve/veya carî dönem ticari kârının, 1/1/2024 tarihinden sonra kâr dağıtımına konu edilmesi durumunda, dağıtılan tutar gelir ve kurumlar vergisine tabi tutulmayacak, elde edenlerin hukuki statüsüne göre kâr payı stopajına tabi tutulacak ve kâr paylarının vergilendirilmesine ilişkin hükümler doğrultusunda vergilendirilecektir.” Tebliğde yapılan bu açıklama gereğince; 2023 yılı enflasyon düzeltmesinden kaynaklanan 570-Geçmiş Yıllar Karları hesabının 689 hesap yerine kullanılması başka bir hesaba nakil olarak değerlendirilecek midir? Kanaatimizce 570 hesabın azaltımı (borç kaydı) netice itibariyle başka bir hesabın kullanılması yerine olacağından, bu durum yerine kullanılan hesaba (örneğimizde 689 hesaptır) nakil olarak değerlendirilmesi sonucunu yaratabilecek niteliktedir. Bu nedenle de bu nakil işlemin yapıldığı vergilendirme döneminde ilgili dönemin kazancı ile ilişkilendirilmeksizin (ilgili dönem faaliyet sonuçları zarar olsa dahi) kurumlar vergisine tabi tutulması sonucuna yol açacaktır. Ancak nakden/hesaben bir ödeme işlemi olmadığından kar dağıtımına bağlı Gelir Vergisi Stopajına tabi tutulmaması gerektiği görüşünde olduğumu da belirtmek isterim. Yazımızın başında da belirttiğimiz üzere, tereddüt edilen bu ve benzer hususlarda izlenecek en sağlıklı yolu bulmak adına vergi idaresinden alınacak görüşlere göre hareket edilmesi önem arz etmektedir. Biz sahada oluşan bu ve benzer durumları kalemimizle ortaya koyma ve başta Vergi İdaremiz olmak üzere ilgili kurum ve kuruluşlara yapacakları idari düzenlemeler açısından katkı sağlama amacındayız. Yazımızın tüm ilgililere yararlı olması dileğiyle… Abdullah KİRAZ Yeminli Mali Müşavir

|